一、 釩鈦市場10月份回顧

10月,攀枝花地區鈦礦供應量較9月有所增加,部分企業銷售困難開始下調價格;雙節后近20家鈦白粉企業宣漲,但據悉10月份鈦白粉下游需求并不如部分企業預期的樂觀;海綿鈦、鈦材市場繼續低迷,實際成交價格進一步下跌;片釩報價在月末終于止跌并小幅回升,但環比仍下跌近10% 。截至10月30日,攀枝花釩鈦交易中心掛牌交易的11月份交貨的攀枝花鈦精礦(商品代碼“攀枝花鈦精礦1711”)掛牌成交加權平均價(結算價)每噸1792元(含稅)、鈦扁錠(商品代碼“鈦錠1711”)掛牌成交加權平均價(結算價)每10公斤723元。

(一)鈦精礦

隨著自9月開始攀礦產量的逐漸恢復,進入10月份后部分攀礦企業出現銷售困難,報價開始小幅走低。雙節之后鈦白粉行業新一輪宣漲,提振了部分鈦礦企業挺價信心,但也有企業并不看好后市,如此一來,攀礦價格愈加混亂:市場的最高報價與最低成交價達到200元/噸左右的價差。在價格混亂、趨弱的影響下,大多下游客戶選擇觀望為主,詢多買少,讓本以為可以從本輪鈦白粉漲價的“機遇”中分得奶酪的部分攀礦企業開始變得不安,低價搶單現象時有發生。印度鈦礦價格在10月中下旬下調至250美元/噸,另外,在攀礦成交并不樂觀的時候,新疆礦卻由于價格優勢銷售情況良好。

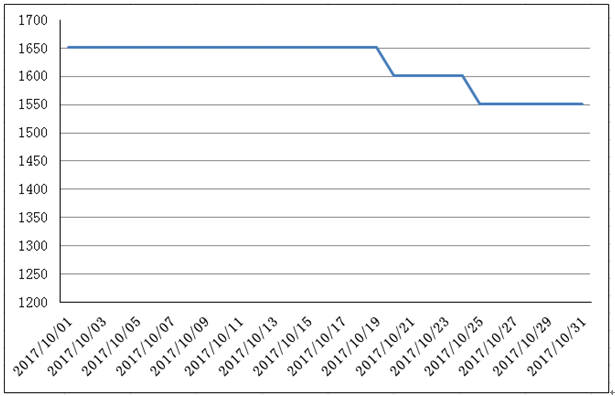

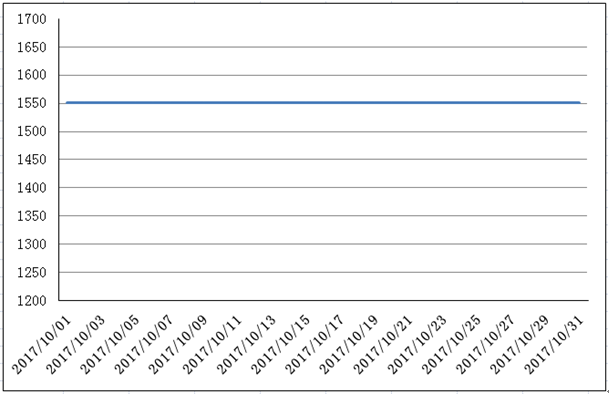

截至10月末,攀枝花10鈦精礦(TiO2≥46%)主流不含稅報價在1400-1500元/噸;20鈦精礦(TiO2≥46.5%)主流不含稅報價1450-1550元/噸;云南鈦礦主流不含稅報價1150-1250元/噸;印度鈦礦含稅價250美元/噸,莫桑比克鈦礦CFR價260美元/噸。(圖1,圖2)

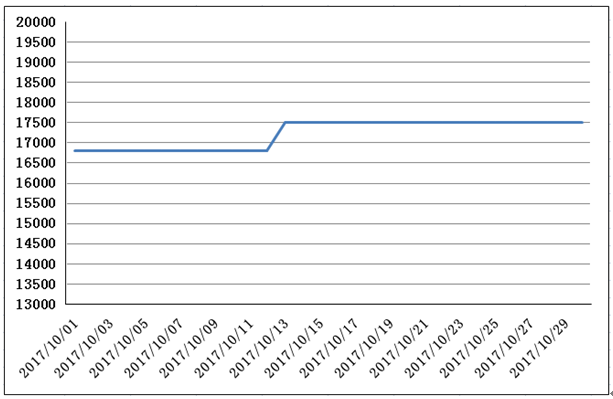

圖1 10月份攀枝花10鈦精礦市場報價均價走勢圖(不含稅,元/噸)

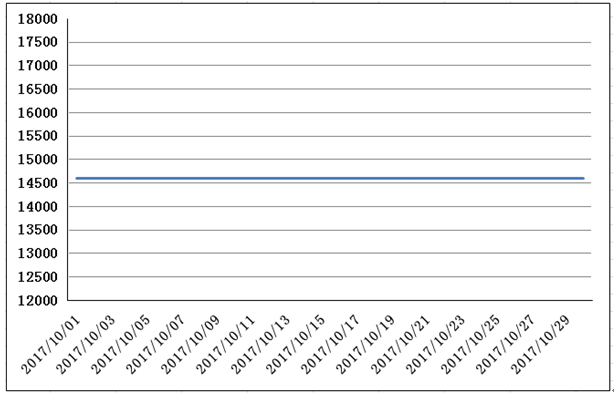

圖2 10月份攀枝花20鈦精礦市場報價均價走勢圖(不含稅,元/噸)

(二)鈦渣

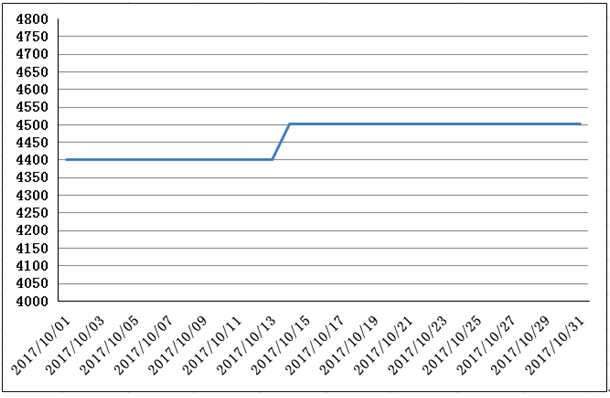

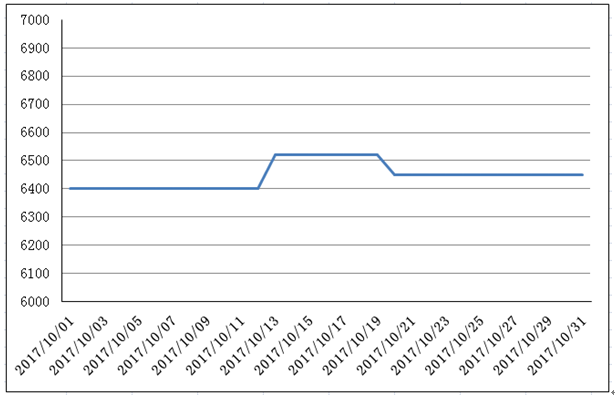

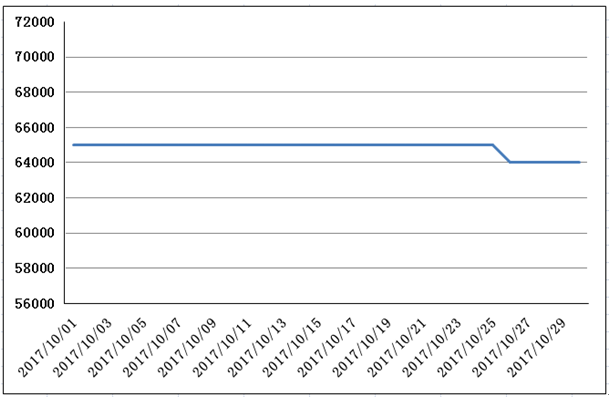

10月份,鈦渣價格在鈦白粉10月份的新一輪宣漲潮之際,報價有小幅上調,但奈何攀枝花鈦精礦供應增加且價格開始松動,相比鈦精礦本來就不具有性價比優勢的酸渣走貨情況更不樂觀,多數鈦渣企業以訂單式生產為主,走單客戶為長期合作關系。截至10月末,酸渣(TiO2≥74%)主流含稅報價4500元/噸左右,環比小漲約100元/噸;高鈦渣(TiO2≥90%)主流含稅報價6450元/噸左右,環比小漲約50元/噸。(圖3,圖4)

圖3 10月份酸渣市場報價均價走勢圖(含稅,元/噸)

圖4 10月份高鈦渣市場報價均價走勢圖(含稅,元/噸)

(三)鈦白粉

10月國慶長假后,近20家鈦白粉企業較集中的發函宣漲,大多宣布上調鈦白粉國內銷售價格500-600元/噸,少數幾家在800-1000元/噸。據業內人士透露,面對即將到來的鈦白粉需求淡季,大多數企業還是非常冷靜,簽單價格基本維持在9月份價格。截至10月末,硫酸法金紅石型鈦白粉含稅價16600-18500元/噸,低位報價環比上漲600元/噸,銳鈦型鈦白粉含稅價格14000-15500元/噸,與上月報價相同。(圖5、圖6)

圖5 10月份硫酸法金紅石鈦白粉市場報價均價走勢圖(含稅,元/噸)

圖6 10月份銳鈦型鈦白粉市場價格均價走勢圖(含稅,元/噸)

(四)海綿鈦、鈦材

10月份海綿鈦、鈦材市場繼續弱勢運行,企業走貨情況并不客觀,雖然廠家對外報價一直堅挺,但是實際成交價均遠低于報價,據業內人士透露,1級海綿鈦最低成交價已低至6萬元/噸,部分海綿鈦企業的對外報價在10月末也開始有所松動。截至10月末,0級海綿鈦、TA1鈦錠(圓錠)、TA1鈦錠(EB板坯)主流含稅報價分別為6.3-6.5萬元/噸、6.8萬元/噸左右和7.4萬元/噸左右。(圖7)

圖7 10月份0級海綿鈦市場報價均價走勢圖(含稅,元/噸)

(五)五氧化二釩、釩鐵、釩氮合金

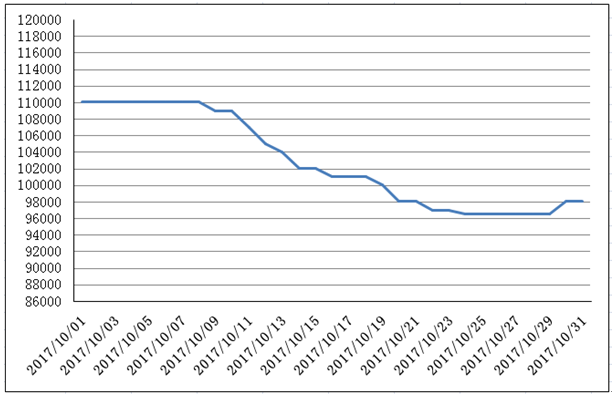

10月國內釩市場弱勢走跌,但跌幅較9月份已大幅收窄。據悉,建龍以9.6萬元/噸的價格銷售片釩900噸。隨著片釩價格跌破10萬元/噸,部分五氧化二釩企業挺價意愿愈來愈強,月末最后幾天,片釩價格從9.6萬元/噸左右開始小幅回升。截至10月末,五氧化二釩(98片釩)市場主流含稅承兌報價9.8-10.0萬元/噸,環比下跌約1萬元/噸,比今年最高點下跌約10萬元/噸;50#釩鐵市場主流含稅承兌報價10.8-10.9萬元/噸,環比下跌約2.2萬元/噸,比今年最高點下跌約11萬元/噸;釩氮合金(VN16)市場主流含稅承兌報價15.2-15.5萬元/噸,環比下跌約3萬元/噸,比今年最高點下跌約18萬元/噸。(圖8)

圖8 10月份98片釩市場報價均價走勢圖(含稅價,元/噸)

二、釩鈦市場11月份預測

(一)鈦精礦

影響攀枝花鈦精礦11月份價格的主要因素:一是攀枝花地區目前在產的鈦精礦企業約15家,生產情況穩定,預計11月份鈦精礦供應量約25萬噸;二是據悉攀枝花某大企業對外銷售持續放量,且品質有保障,但11月份價格是否能保持原態難以推斷;三是鈦白粉行業在11月份進入傳統淡季,或將影響對鈦精礦的采購需求;四是從11月1日,水路運輸價格將上調,調價基數為每個單箱上漲100元,攀西地區采用“鐵路+水運”方式外銷的鈦精礦運費將有所增加;五是山東等地鈦白粉企業隨著北方天氣變冷,霧霾嚴重,環保檢查將是持續的狀態;六是據海關總署提供的統計數據顯示,9月份的我國進口鈦礦及其精礦25.24萬噸,同比增加30.06%,環比增加58.46%,進口前三名國家分別是南非、肯尼亞和澳大利亞,我國進口前三名地區是廣西、山東、江蘇,2017年1-9月我國進口總量達到249.97萬噸,已經基本接近2016年我國全年254.84萬噸的進口總量;七是印度鈦礦價格在10月中下旬下調至250美元/噸。

綜合前述因素,攀枝花鈦礦雖然具有品質優勢,但如果在與進口礦的競爭中嚴重缺乏性價比的情況下,市場形勢比較嚴峻。預測攀枝花鈦精礦11月份主流報價以穩為主,存在小幅下調可能。

(二)鈦渣

影響鈦渣11月份價格的主要因素:一是云南地區是我國酸渣的主產區之一,云南的武定、祿勸等地將在11月份執行平水期電價,與10月份的豐水期電價相比,每天的峰時段、平時段、谷時段電價將分別上漲0.109元/度、0.073元/度、0.037元/度,每天加權平均電價上漲0.073元/度,按照酸渣的用電成本計算,如果企業全天候生產,電力成本將增加約220元/噸,如果企業按照每天23:00-次日9:00的錯峰生產方案,電力成本將增加約140元/噸;二是據某平臺發布的石墨電極價格發現,自9月份開始石墨電極價格已基本平穩或部分規格價格已有小幅回調,煤或焦粉價格也有一定幅度下跌;三是鈦精礦價格在11月份平穩或者小幅下跌幾率較大;四是鈦白粉行業在11月份進入傳統淡季,鈦渣市場需求存在不確定性。

綜合以上因素,預測11月份鈦渣行業將繼續弱勢運行,鈦渣主流報價將以穩為主,存在小幅回調可能。

(三)鈦白粉

影響鈦白粉11月份價格的主要因素:一是預測攀枝花鈦精礦價格在11月份以穩為主,存在小幅下跌可能;二是從11月份開始鈦白粉行業的傳統淡季;三是據海關總署提供的統計數據顯示,今年9月份我國鈦白粉出口6.24萬噸,環比減少12.42%,同比減少1.13%;四是據業內人士透露,由于受環保影響,下游對鈦白粉的需求情況并不樂觀,下游采購意愿有所減弱;五是從目前了解的情況來看,除個別鈦白粉企業少量限產外,其余企業均正常生產。

綜合前述因素,預測鈦白粉11月份主流報價以穩為主,存在部分企業小幅降價可能。

(四)海綿鈦、鈦材

影響海綿鈦、鈦材11月份價格的主要因素:一是從目前了解的情況來看,海綿鈦11月份的市場需求不會出現大的改觀;二是據悉1級海綿鈦已經有6萬元/噸的成交;三是目前海綿鈦價格的成本支撐力度有所減弱,10月末,主要原材料四氯化鈦價格在6300-6800元/噸、鎂錠價格在14300萬元/噸左右;四是部分海綿鈦企業挺價積極。

綜合前述因素,預測海綿鈦、鈦材11月份將繼續弱勢運行,主流報價小幅下跌。

(五)五氧化二釩、釩鐵、釩氮合金

影響釩系列產品11月份價格的主要因素:一是從目前了解的情況看,五氧化二釩企業開工情況較好,產量比較穩定;二是北方地區由于環保因素,鋼廠限產將減少釩鐵、釩氮合金的采購量;三是部分五氧化二釩企業挺價積極,對穩定市場形成一片支撐;四是攀鋼在10月30日上調VN16指導價格到16.5萬元/噸,比10月23日指導價上漲0.5萬元/噸;五是據中物聯鋼鐵物流專業委員會10月31日發布的鋼鐵行業PMI指數顯示,10月份鋼鐵業PMI為52.3%,較上月小幅下降1.4個百分點,這是該指數連續第二個月出現下降,但同時也是連續第6個月處在50%以上的擴張區間,表明鋼鐵行業高景氣度格局仍在延續;六是10月末片釩9.8-10.0萬元/噸的價格,無論對釩渣提釩還是石煤提釩企業來說,利潤都還比較可觀;七是目前我國鋼廠總體盈利情況還不錯。

綜上所述,預測釩產品11月份主流報價以穩為主,在10月末的基礎上小幅波動。

(本文版權屬于攀枝花釩鈦交易中心,歡迎轉載,轉載請注明出處。內容及觀點僅供參考,不構成任何投資建議。)